登康口腔、薇美姿雙雙稱“行業(yè)第四” 究竟誰才是?

隨著國民口腔健康認知的提升,2022年以來口腔護理賽道持續(xù)火熱,成為資本角逐的新戰(zhàn)場。一邊是舒克母公司薇美姿擬赴港上市,一邊是冷酸靈母公司重慶登康口腔護理用品股份有限公司(以下簡稱“登康口腔”)沖擊A股上市,口腔護理行業(yè)排名也隨兩公司招股書的披露公之于眾。

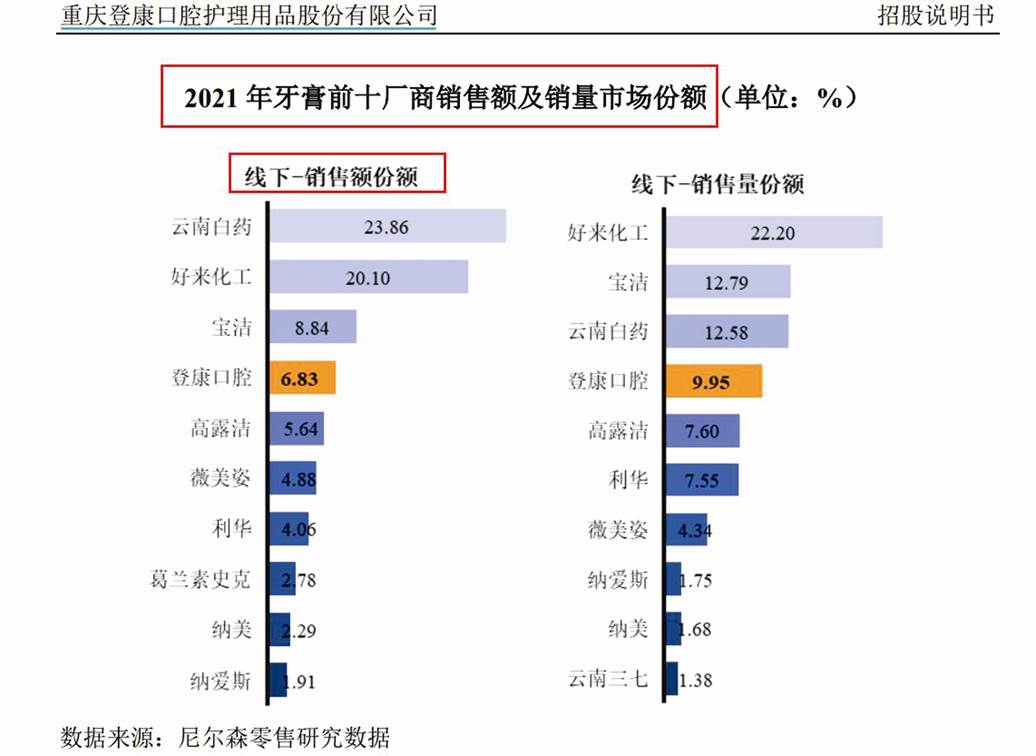

《大眾證券報》明鏡工作室記者查閱薇美姿、登康口腔招股書發(fā)現(xiàn),兩公司2022年遞交的招股書中均稱自家“行業(yè)排名第四”,在論證行業(yè)地位時,兩公司引用的數(shù)據(jù)來源、統(tǒng)計口徑、統(tǒng)計年份均不同。更引人關(guān)注的是,登康口腔招股書披露的尼爾森零售研究數(shù)據(jù)圖表中,2020年,登康口腔牙膏線下渠道銷售額份額仍是排名第四,薇美姿位于第六,但若以2020年牙膏銷售額排名,登康口腔銷售額未超過薇美姿。登康口腔招股書中“2021年牙膏前十廠商銷售額及銷量市場份額”圖例標題下卻赫然列示的“線下-銷售額份額”排名圖表,登康口腔排名第四,或存誤導性陳述。

這不禁令人心生疑問:究竟誰才是真正的行業(yè)第四?同處于口腔護理行業(yè),同年遞交招股書,登康口腔與薇美姿招股書論證行業(yè)競爭地位時為何引用不同的第三方數(shù)據(jù)、統(tǒng)計口徑及統(tǒng)計年份?到底誰的數(shù)據(jù)更權(quán)威、更客觀?亦或第三方數(shù)據(jù)的篩選是為上市專門“量身定制”?

競爭激烈的“行業(yè)第四”

行業(yè)地位是企業(yè)“硬實力”和“軟實力”的綜合體現(xiàn)。因此,IPO公司披露的企業(yè)行業(yè)地位是發(fā)行上市審核關(guān)注點之一,主要集中在輔助判斷行業(yè)和企業(yè)發(fā)展空間、企業(yè)業(yè)績可信度等方面。審核中也會關(guān)注企業(yè)是否有虛假或夸大自身行業(yè)地位的情況,所引用的數(shù)據(jù)或資料是否可信或權(quán)威等。

2022年,口腔護理賽道先后遞交招股書的薇美姿、登康口腔招股書就出現(xiàn)了行業(yè)排名“撞車”的情況。

薇美姿率先于2022年2月遞交招股說明書,擬在港股主板掛牌上市,公司旗下?lián)碛小笆婵?Saky)”、“舒克寶貝(SakyKids)”等品牌,生產(chǎn)產(chǎn)品涵蓋成人基礎(chǔ)、兒童基礎(chǔ)、電動、專業(yè)四個口腔護理產(chǎn)品品類。創(chuàng)始人曹瑞安、王梓權(quán)曾是藍月亮系創(chuàng)業(yè)者。

在招股書中說明行業(yè)地位時,薇美姿表示公司在全部口腔護理企業(yè)中排名第四:“根據(jù)弗若斯特沙利文的資料,以2020年全部口腔護理產(chǎn)品的零售額計,我們以5.3%的市場份額在中國口腔護理市場中排名第四。”(見圖一)

圖一:薇美姿招股書披露2020年中國五大口腔護理企業(yè)排名

四個月后,老字號企業(yè)登康口腔披露招股書擬登陸A股上市。“冷熱酸甜、想吃就吃”,登康口腔旗下“冷酸靈”牙膏的廣告語耳熟能詳,公司旗下還擁有“登康”、“醫(yī)研”、“貝樂樂”等品牌,公司主要產(chǎn)品涵蓋牙膏、牙刷、漱口水等口腔清潔護理用品。

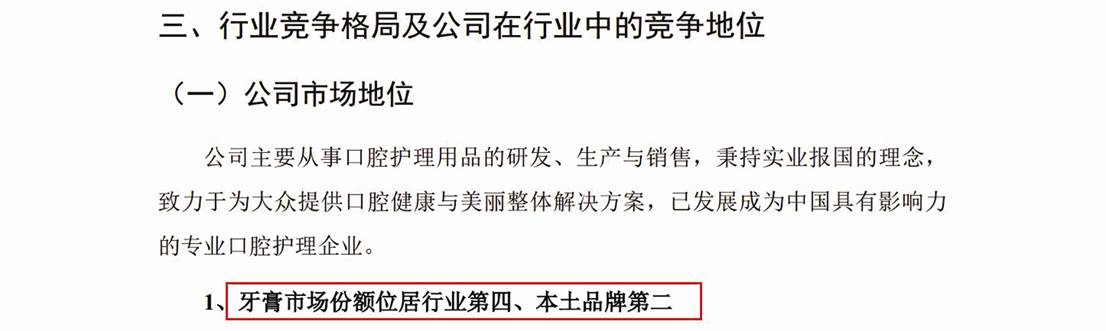

無獨有偶,登康口腔在論證市場地位時也稱行業(yè)第四:“牙膏市場份額位居行業(yè)第四、本土品牌第二”。仔細閱讀后發(fā)現(xiàn),所謂的牙膏市場份額位居行業(yè)第四,是指線下銷售渠道中牙膏產(chǎn)品零售額市場份額:“根據(jù)尼爾森零售研究數(shù)據(jù),2021年牙膏整體零售市場規(guī)模保持穩(wěn)定增長至339.80 億元,其中前五大品牌合計占有超過60%的市場份額。報告期內(nèi),公司牙膏業(yè)務規(guī)模持續(xù)穩(wěn)健增長,作為口腔清潔護理市場的主戰(zhàn)場,登康口腔在線下銷售渠道中,牙膏產(chǎn)品的零售額市場份額占比為6.83%、銷量市場份額占比9.95%,行業(yè)排名位居第四、本土品牌第二。”(見圖二)

圖二:登康口腔招股書中披露市場地位截圖

對比論證引用的數(shù)據(jù)可以看出,兩公司數(shù)據(jù)來源、統(tǒng)計口徑、統(tǒng)計年份均不同。薇美姿引用的是弗若斯特沙利文的數(shù)據(jù),以2020年全部口腔護理產(chǎn)品的零售額計;而登康口腔引用的是尼爾森的數(shù)據(jù),以2021年牙膏產(chǎn)品線下零售額統(tǒng)計。

登康口腔2020年牙膏銷售額低于薇美姿

值得關(guān)注的是,登康口腔招股書中還可以看到,2020年,登康口腔牙膏線下渠道銷售額份額仍是排名第四,薇美姿位列其后,而若以2020年牙膏銷售金額排名,登康口腔銷售金額并未超過薇美姿。

事實上,登康口腔、薇美姿在招股書中都披露了行業(yè)競爭格局,但薇美姿并未披露排名居前的企業(yè)真實名稱,而是用企業(yè)ABCD代替,在公司披露的2020年中國全部口腔護理產(chǎn)品的零售額計的五大口腔護理企業(yè)排名及市場份額中,薇美姿以零售額47億元,5.3%的市場份額位列第四(見圖一)。

而從登康口腔招股書披露的尼爾森零售研究數(shù)據(jù)圖表來看,2020年,登康口腔牙膏線下渠道銷售額份額也排名第四,薇美姿位于第六。

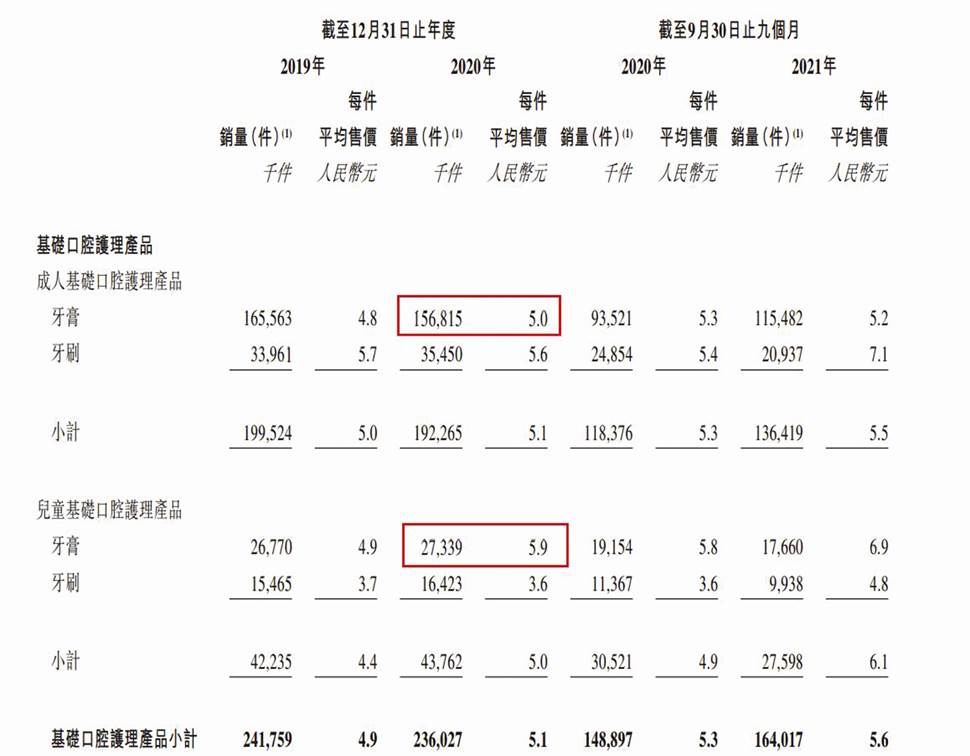

不過,記者通過招股書披露的數(shù)據(jù)計算發(fā)現(xiàn),若以2020年牙膏銷售金額排名,登康口腔應在薇美姿之后。根據(jù)登康口腔招股書,2020年成人牙膏、兒童牙膏銷售收入金額依次為84180.26萬元、6031.67萬元,也就意味著登康口腔2020年牙膏銷售收入合計9.02億元。薇美姿招股書顯示,2020年,成人牙膏銷售15681.5萬件,平均售價5.0元/件;兒童牙膏銷售2733.9萬件,平均售價5.9元/件(見圖三)。以此計算,薇美姿2020年牙膏銷售收入合計9.45億元,明顯高于登康口腔的9.02億元。

圖三:薇美姿按產(chǎn)品類別劃分的銷量及平均售價截圖

需要指出的是,口腔清潔護理用品屬于日常消費必需品,具有全域全渠的市場特征。傳統(tǒng)“經(jīng)銷+直銷”的線下銷售模式支撐了行業(yè)過往的發(fā)展,如今電商渠道已發(fā)展成為重要的銷售渠道,為更好的滿足消費者需求,應對市場競爭,口腔清潔護理企業(yè)均紛紛加強銷售渠道建設(shè),在鞏固原有銷售渠道的同時,布局和開發(fā)新銷售渠道,實現(xiàn)“線上+線下”的全域全渠經(jīng)營模式。

A股牙膏企業(yè)龍頭云南白藥在2021年年報中,提及行業(yè)排名時,以牙膏品類市場份額統(tǒng)計,而非分線上或線下渠道:“報告期內(nèi),公司充分利用現(xiàn)有的品牌和資源優(yōu)勢,全面擴充產(chǎn)品族群,形成立體的產(chǎn)品矩陣:口腔護理產(chǎn)品群從單一的白藥止血牙膏擴展至針對不同人群的定制型牙膏,以及漱口水、沖牙器等其他類別的口腔護理產(chǎn)品,其中牙膏品類在行業(yè)增速趨緩的情況下,2021年依然斬獲超過23%的市場份額,保持行業(yè)市場份額第一的位置;頭皮護理產(chǎn)品群包括養(yǎng)元青品牌的洗發(fā)水、育發(fā)液等產(chǎn)品……”

而在招股書中,登康口腔在“2021 年牙膏前十廠商銷售額及銷量市場份額”圖例標題下赫然列出的圖表是“線下-銷售額份額”排名(見圖四)。

圖四:登康口腔招股書2021年牙膏前十廠商銷售額及銷量市場份額截圖

那么,招股書用“線下-銷售額份額”代表“2021年牙膏前十廠商銷售額及銷量市場份額”是否混淆線下、全渠道銷售額的概念,上述表述是否誤導投資者?登康口腔招股書中論證其行業(yè)地位時,以線下銷售渠道牙膏銷售額份額排名是否失真?第三方統(tǒng)計口徑細分至牙膏線下銷售渠道銷售額是否是為公司IPO的“量身定制”?

值得一提的是,登康口腔報告期內(nèi)促銷費用持續(xù)增加。2019-2021年,登康口腔銷售費用項下促銷費用分別為3876.19 萬元、5215.89萬元和11538.40萬元,呈逐年增長趨勢。公司促銷費用主要包括電商費用、促銷勞務費用、陳列堆頭費、促銷物料領(lǐng)用及促銷贈品費用等。2020 年公司促銷費用隨著銷售規(guī)模的增長略有增長;2021年促銷費用相比2020年有較大幅度增長的主要原因系電商費用、促銷勞務費用的大幅增長所致。

研報口腔護理前五企業(yè)未提登康口腔

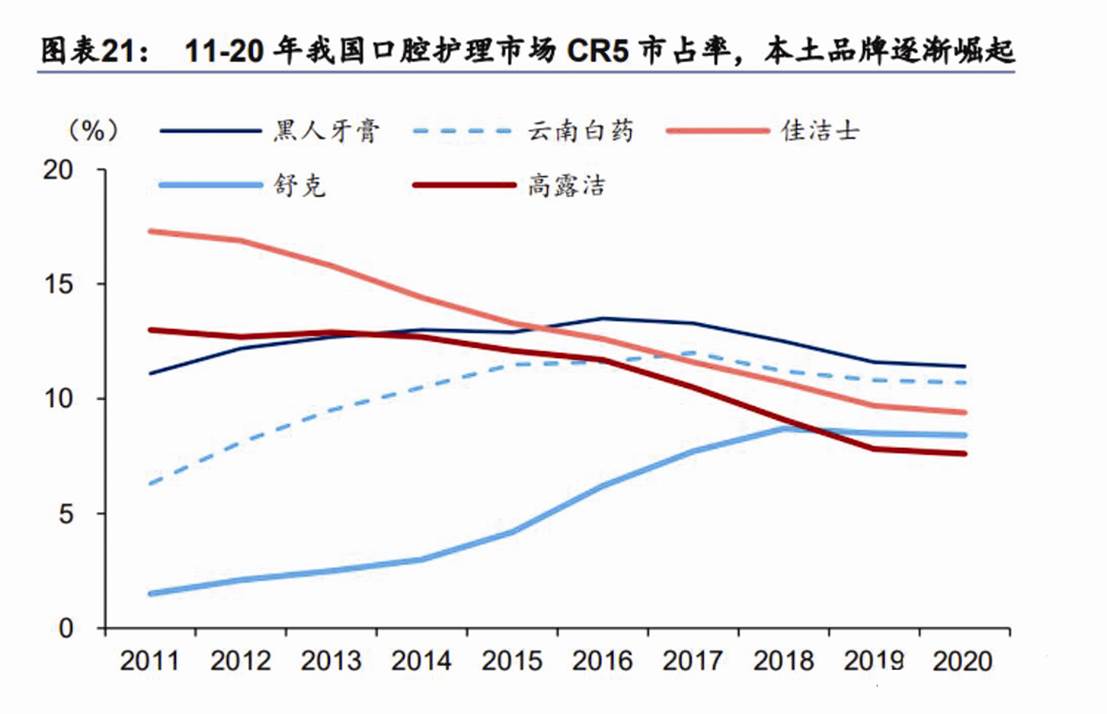

從2022年來券商發(fā)布的研報來看,口腔護理行業(yè)集中度高,格局相對穩(wěn)定。券商研報中以國內(nèi)口腔護理企業(yè)、品牌的市占率來排名,2019年、2020年前五名均未見登康口腔及其旗下品牌。

根據(jù)Euromonitor數(shù)據(jù),按照制造企業(yè)來分,占據(jù)我國口腔護理行業(yè)前五的企業(yè)分別為寶潔、好來化工、云南白藥、高露潔和薇美姿,2019年其共占據(jù)53.7%的市場份額,體現(xiàn)了國內(nèi)口腔護理市場較高的集中度。按照品牌來分,2019年市占率前五的品牌分別為黑人牙膏(現(xiàn)名DARLIE好來)、云南白藥、佳潔士、高露潔和舒客。其中,黑人牙膏、云南白藥和舒客為本土品牌,分別由好來化工、云南白藥和薇美姿制造,這三個品牌自2010年以來市占率總體均有所上升,尤其舒客市占率逐年上升。華安證券認為,口腔護理行業(yè)具有規(guī)模穩(wěn)步提升的態(tài)勢,CR5企業(yè)市占率超五成的競爭格局導致準入門檻較高。

華泰證券研報中2011-2020年我國口腔護理市場前五大企業(yè)市占率圖表中,也未見登康口腔(見圖五)。

圖五:我國口腔護理市場市占率前五(華泰證券研報)

那么,登康口腔在招股書中選取的“尼爾森2021年線下零售統(tǒng)計數(shù)據(jù)”是否全面、權(quán)威、客觀?若以2021年全部口腔護理產(chǎn)品的線上線下零售統(tǒng)計,登康口腔產(chǎn)品市占率、排名多少?招股書中行業(yè)排名相關(guān)數(shù)據(jù)選取標準是否合理、客觀、全面,排名穩(wěn)定性如何?就上述疑問,《大眾證券報》明鏡工作室記者此前致函登康口腔,截至發(fā)稿未收到回復。對于登康口腔、薇美姿誰將率先跨過上市門檻,本報將繼續(xù)關(guān)注。 記者 程述

- 免責聲明:本文內(nèi)容與數(shù)據(jù)僅供參考,不構(gòu)成投資建議。據(jù)此操作,風險自擔。

- 版權(quán)聲明:凡文章來源為“大眾證券報”的稿件,均為大眾證券報獨家版權(quán)所有,未經(jīng)許可不得轉(zhuǎn)載或鏡像;授權(quán)轉(zhuǎn)載必須注明來源為“大眾證券報”。

- 廣告/合作熱線:025-86256149

- 舉報/服務熱線:025-86256144