東星醫(yī)療信披數(shù)據(jù)多處“打架” IPO前高溢價收購關(guān)聯(lián)企業(yè)

除了拳頭產(chǎn)品收入與會務(wù)費呈現(xiàn)同向變化之外,二度提交招股說明書的江蘇東星智慧醫(yī)療科技股份有限公司(以下簡稱“東星醫(yī)療”)信披數(shù)據(jù)多處不一致,也引人關(guān)注。

《大眾證券報》明鏡財經(jīng)工作室記者注意到,對于2018年度、2019年度前五大客戶銷售及供應(yīng)商采購情況的數(shù)據(jù)及凈利潤,東星醫(yī)療招股書與過往披露的2018年、2019年年報數(shù)據(jù)存在諸多不一致。其中,招股書中披露的2019年第一大供應(yīng)商江蘇孜航精密五金有限公司(以下簡稱“孜航精密”)是東星醫(yī)療在2019年高溢價收購的公司,交易對價39800萬元,而孜航精密2019年、2020年業(yè)績承諾實現(xiàn)凈利潤合計僅8060萬元,同時,東星醫(yī)療收購前其為公司關(guān)聯(lián)企業(yè)。

營收相同但凈利相差近百萬元

東星醫(yī)療于2015年12月掛牌新三板,2021年6月披露創(chuàng)業(yè)板IPO招股書。對于一家公眾公司而言,年度財務(wù)報告、招股書等是投資者了解其詳細運營情況以及具體財務(wù)數(shù)據(jù)最直接的方式,為此,公司發(fā)布的定期報告、IPO招股書等內(nèi)容均應(yīng)保證真實性。

對比東星醫(yī)療最新招股書與此前在股轉(zhuǎn)系統(tǒng)披露的年報時發(fā)現(xiàn),針對同一內(nèi)容,兩份公告表述卻存在不一致的情況,多處數(shù)據(jù)“打架”。

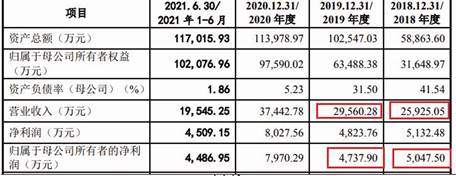

主要財務(wù)數(shù)據(jù)方面,東星醫(yī)療招股書中披露的2018年、2019年凈利潤均與新三板披露的同期年報數(shù)據(jù)存在差異。根據(jù)招股書,2018年度至2020年度及2021年上半年,東星醫(yī)療分別實現(xiàn)營業(yè)收入25925.05萬元、29560.28萬元、37442.78萬元和19545.25萬元;同期實現(xiàn)凈利潤分別為5047.50萬元、4737.90萬元、7970.29萬元和4486.95萬元(見圖一)。

圖一:東星醫(yī)療招股書披露的營收、凈利

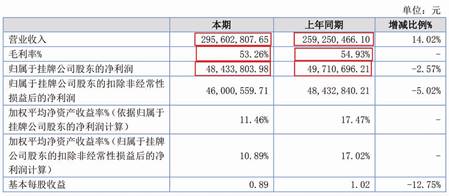

而東星醫(yī)療2018年、2019年年報顯示,凈利潤分別為4971.06萬元、4843.38萬元(見圖二),與招股書披露的同期數(shù)據(jù)分別相差70多萬元、100多萬元。但對于2018年、2019年營業(yè)收入及毛利率,招股書與此前披露的年報數(shù)據(jù)均一致。

圖二:東星醫(yī)療2019年年報財務(wù)數(shù)據(jù)

大客戶、供應(yīng)商數(shù)據(jù)也不一致

除了凈利潤數(shù)據(jù)不一致,東星醫(yī)療招股書前五大客戶銷售、供應(yīng)商采購數(shù)據(jù)上,也與年報存在較大出入。

前五大客戶方面,招股書顯示,東星醫(yī)療2018年對第二大客戶明基三豐的銷售金額為1275.28萬元(見圖三),而這一數(shù)據(jù)在2018年年報中披露僅為871.15萬元(見圖四)、第四大客戶,較招股書數(shù)據(jù)少了約400萬元。此外,2019年數(shù)據(jù)同樣不一致,但招股書中,2019年東星醫(yī)療對第一大客戶明基三豐的銷售金額為1845.28萬元(見圖三),而2019年年報中為1568.24萬元和第二大客戶(見圖五)。

圖三:東星醫(yī)療招股書前五大客戶

圖四:東星醫(yī)療2018年年報主要客戶

圖五:東星醫(yī)療2019年年報主要客戶

從2018年、2019年年報可以看出,東星醫(yī)療一直在開拓補充客戶資源。東星醫(yī)療在2019年年報中表示:“母公司銷售渠道自2017年起由原有的江蘇省、浙江省、安徽省區(qū)域,拓展至上海市、北京市、天津市、河北省、黑龍江省、吉林省、遼寧省;控股公司三豐東星及三豐原創(chuàng)產(chǎn)品銷售覆蓋全國;全資子公司威克醫(yī)療除國內(nèi)銷售市場外,其出口國家還覆蓋了南美,南非,中東,印度和部分歐洲市場;2019年新收購的全資子公司孜航精密產(chǎn)品配套供應(yīng)了全國60多家吻合器廠商。公司在鞏固和維護現(xiàn)有渠道的同時,積極開拓新渠道,努力實現(xiàn)客戶新的增長。

供應(yīng)商方面,公司2018年年報顯示,蘇州市聚依琦機電設(shè)備有限公司以323.33萬元的采購金額位列東星醫(yī)療第五大供應(yīng)商(見圖六),而招股書披露的2018年第五大供應(yīng)商為深圳邁瑞生物醫(yī)療電子股份有限公司,采購金額為316.31萬元(見圖七)。可見,東星醫(yī)療對深圳邁瑞生物醫(yī)療電子股份有限公司的采購金額低于對蘇州市聚依琦機電設(shè)備有限公司的采購金額,而招股書披露的2018年度第五大供應(yīng)商卻是深圳邁瑞生物醫(yī)療電子股份有限公司。

圖六:東星醫(yī)療2018年年報主要供應(yīng)商

圖七:東星醫(yī)療招股書前五大供應(yīng)商

此外,2019年年報顯示,寧波康導(dǎo)進出口有限公司為東星醫(yī)療2019年年度第一大供應(yīng)商(見圖八),而招股書披露的2019年度第一大供應(yīng)商是孜航精密,對其采購金額為2869.57萬元(見圖七),遠超對寧波康導(dǎo)進出口有限公司的采購金額1674.03萬元。值得關(guān)注的是,2019年年報的主要供應(yīng)商采購情況中,東星醫(yī)療并未披露對孜航精密及對其采購金額。

圖八:東星醫(yī)療2019年年報主要供應(yīng)商

那么,對于孜航精密采購金額遠超對寧波康導(dǎo)進出口有限公司,為何公司在2019年年報的主要供應(yīng)商采購情況中并未披露對江蘇孜航精密五金有限公司及對其采購金額?在前五大客戶、供應(yīng)商的披露上,東星醫(yī)療招股書與往年公告存在較多差異的原因是什么?

對此,東星醫(yī)療通過電郵向《大眾證券報》明鏡財經(jīng)工作室記者說明是統(tǒng)計口徑差異的原因:“部分客戶銷售、供應(yīng)商采購數(shù)據(jù)與新三板掛牌期間披露信息存在差異主要是統(tǒng)計口徑差異原因所導(dǎo)致,已在反饋回復(fù)中充分披露說明。”

IPO前關(guān)聯(lián)收購高溢價

2019年第一大供應(yīng)商孜航精密,正是東星醫(yī)療在2019年高溢價收購的全資子公司。

東星醫(yī)療主要從事以吻合器為代表的外科手術(shù)醫(yī)療器械研發(fā)、生產(chǎn)與銷售,在吻合器業(yè)務(wù)方面,東星醫(yī)療的核心子公司威克醫(yī)療和孜航精密作為高新技術(shù)企業(yè),分別從事高端外科手術(shù)吻合器和吻合器零配件的設(shè)計、生產(chǎn)和銷售。在收購孜航精密前,東星醫(yī)療已于2017年12月完成對威克醫(yī)療100%股權(quán)的收購。

事實上,孜航精密為東星醫(yī)療的關(guān)聯(lián)公司,東星醫(yī)療收購孜航精密前,公司原董事、副總經(jīng)理江世華,核心技術(shù)人員王海龍分別持有孜航精密30%的股權(quán)。招股書顯示:“2018年和2019年,孜航精密系公司的關(guān)聯(lián)方,公司的子公司威克醫(yī)療向孜航精密的采購金額分別為2382.56萬元和2912.84萬元,關(guān)聯(lián)交易金額較大。公司通過對孜航精密的收購,減少了關(guān)聯(lián)交易金額,提高公司業(yè)務(wù)的獨立性。”

上述關(guān)聯(lián)收購的高溢價引人關(guān)注。根據(jù)上海申威資產(chǎn)評估有限公司出具的《評估報告》,以2018年12月31日為評估基準日,孜航精密股東全部權(quán)益價值的評估值為39900萬元,評估增值33279.06萬元,評估增值502.63%。其中,孜航精密41項專利和3項商標的評估值為7722.48萬元。以上述資產(chǎn)評估結(jié)果為依據(jù),經(jīng)東星醫(yī)療與交易對方協(xié)商確定孜航精密100%股權(quán)的交易價格為39800萬元。但記者梳理發(fā)現(xiàn),孜航精密2019年、2020年業(yè)績承諾實現(xiàn)凈利潤合計僅8060萬元。

上市前的高溢價收購讓東星醫(yī)療背負了高額的商譽。截至2021年6月末,東星醫(yī)療商譽賬面價值為53212.13萬元,其中因收購?fù)酸t(yī)療、孜航精密、三豐原創(chuàng)產(chǎn)生的商譽分別為30735.87萬元、22365.84萬元和110.41萬元,目前上述商譽均未發(fā)生減值。

那么,收購高溢價與東星醫(yī)療原董事、副總經(jīng)理江世華,核心技術(shù)人員王海龍持股孜航精密有無關(guān)系?業(yè)績承諾指標設(shè)置是否合理,能否充分保障東星醫(yī)療的利益?醫(yī)療器械行業(yè)長期處于增長態(tài)勢,短期內(nèi)需求存在一定的波動性,東星醫(yī)療上市后商譽存在減值風(fēng)險,是否會對公司盈利能力產(chǎn)生重大不利影響?

“2019年公司籌劃收購孜航精密時,公司與交易對方是基于孜航精密的評估價值,經(jīng)協(xié)商確定最終交易價格,并履行了相關(guān)審批程序,本次收購定價具有公允性,并在新三板掛牌期間經(jīng)股轉(zhuǎn)公司審批通過。”東星醫(yī)療通過電郵回復(fù)稱。

“孜航精密業(yè)績承諾指標已經(jīng)公司股東大會審議通過,并經(jīng)股轉(zhuǎn)公司審核通過。公司完成對孜航精密的收購后,盈利能力進一步提升,公司與孜航精密在吻合器類醫(yī)療器械產(chǎn)品領(lǐng)域?qū)崿F(xiàn)優(yōu)勢互補和業(yè)務(wù)協(xié)同,通過對孜航精密的收購,將吻合器業(yè)務(wù)向上游零配件延伸,在提高公司吻合器產(chǎn)品自主研發(fā)能力的同時,可有力保障公司吻合器產(chǎn)品原材料供應(yīng)的及時性,產(chǎn)品質(zhì)量的穩(wěn)定性。”東星醫(yī)療在電郵中表示,公司收購?fù)酸t(yī)療、孜航精密、三豐原創(chuàng)形成商譽,商譽減值測試情況,以及商譽減值風(fēng)險已在招股書中充分披露。記者 程述

- 免責(zé)聲明:本文內(nèi)容與數(shù)據(jù)僅供參考,不構(gòu)成投資建議。據(jù)此操作,風(fēng)險自擔(dān)。

- 版權(quán)聲明:凡文章來源為“大眾證券報”的稿件,均為大眾證券報獨家版權(quán)所有,未經(jīng)許可不得轉(zhuǎn)載或鏡像;授權(quán)轉(zhuǎn)載必須注明來源為“大眾證券報”。

- 廣告/合作熱線:025-86256149

- 舉報/服務(wù)熱線:025-86256144