書香門地或受累大客戶流動性危機(jī) IPO前應(yīng)收款項(xiàng)激增

地板企業(yè)書香門地集團(tuán)股份有限公司(以下簡稱“書香門地”)IPO之路陰霾乍現(xiàn)。恰逢IPO關(guān)鍵時(shí)刻,書香門地的大客戶恒大地產(chǎn)陷入流動性危機(jī)。近日,中誠信國際將恒大地產(chǎn)主體及相關(guān)債項(xiàng)下調(diào)至BB,其認(rèn)為恒大集團(tuán)及恒大地產(chǎn)繼續(xù)履行財(cái)務(wù)責(zé)任的可能性較低,其債務(wù)本息的償還存在很大不確定性。

《大眾證券報(bào)》明鏡財(cái)經(jīng)工作室記者發(fā)現(xiàn),2018年至2020年,恒大地產(chǎn)一直躋身書香門地第一或第二大客戶,就在IPO申報(bào)的前一年(即2020年),書香門地對恒大地產(chǎn)的應(yīng)收票據(jù)、應(yīng)收賬款及合同資產(chǎn)合計(jì)余額由前兩年的4000多萬元激增至20135.45萬元,尤其是2020年末來自恒大地產(chǎn)的應(yīng)收票據(jù)占公司同期應(yīng)收票據(jù)金額的大頭。

另外,與A股同行業(yè)上市公司對比發(fā)現(xiàn),書香門地應(yīng)收賬款壞賬準(zhǔn)備計(jì)提比例除“1年以內(nèi)”外,均低于同行業(yè)上市公司平均值,尤其是“3-4年”應(yīng)收賬款壞賬準(zhǔn)備計(jì)提比例,德爾未來、菲林格爾均為100%計(jì)提,而公司僅50%計(jì)提。

經(jīng)營現(xiàn)金流凈額大幅下滑

主營木地板生產(chǎn)和銷售的書香門地,其經(jīng)營主要依靠大宗銷售模式(即公司向房地產(chǎn)公司銷售地板產(chǎn)品,用于精裝修房地產(chǎn)項(xiàng)目的裝修工程),受下游房地產(chǎn)行業(yè)波動影響較大。近年來,為抑制房價(jià)的快速上漲,國家出臺了一系列房地產(chǎn)調(diào)控措施,包括在各大城市實(shí)施“限購”政策、調(diào)整房地產(chǎn)信貸政策等,導(dǎo)致房地產(chǎn)行業(yè)發(fā)展速度有所放緩。

不過,書香門地近年來發(fā)展速度并未放緩。招股書顯示,2018年至2020年,公司營業(yè)收入、凈利潤均持續(xù)增長,依次實(shí)現(xiàn)營收70783.32萬元、76668.94萬元和102829.64萬元;凈利潤3631.27萬元、5425.64萬元和8523.71萬元(見圖一)。

圖一:書香門地招股書合并利潤表主要數(shù)據(jù)

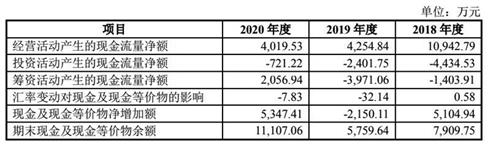

值得關(guān)注的是,同期經(jīng)營活動產(chǎn)生的現(xiàn)金流量凈額卻大幅下滑。招股書進(jìn)一步顯示,2018年至2020年,書香門地經(jīng)營活動產(chǎn)生的現(xiàn)金流量凈額分別為10942.79萬元、4254.84萬元和4019.53萬元(見圖二)。

圖二:書香門地招股書合并現(xiàn)金流量表主要數(shù)據(jù)

明鏡財(cái)經(jīng)工作室記者研究發(fā)現(xiàn),經(jīng)營活動現(xiàn)金流凈額大幅減少的原因之一是應(yīng)收票據(jù)大幅增加。數(shù)據(jù)顯示,2018-2020年各期末,書香門地應(yīng)收票據(jù)賬面價(jià)值分別為85.50萬元、473.26萬元和17429.43萬元(見圖三),占流動資產(chǎn)的比例分別為0.19%、0.97%和19.00%。可以看出,書香門地去年應(yīng)收票據(jù)同比大增近3600%,遠(yuǎn)超同期營收增速34%。

圖三:書香門地招股書報(bào)告期各期末應(yīng)收票據(jù)明細(xì)

根據(jù)招股書,書香門地期末應(yīng)收票據(jù)主要以商業(yè)承兌匯票為主,系公司國內(nèi)銷售中收取客戶承兌的商業(yè)匯票。2020年末,書香門地商業(yè)承兌匯票賬面余額大幅上升,主要系公司客戶中部分知名地產(chǎn)集團(tuán)開始采用商業(yè)承兌匯票作為結(jié)算方式。書香門地在招股書中表示,“商業(yè)承兌匯票由于承兌人是出票人,雖然公司的商業(yè)承兌匯票客戶一般為資金實(shí)力比較雄厚的知名地產(chǎn)企業(yè),不能兌付的風(fēng)險(xiǎn)相對較低”。

IPO前應(yīng)收款項(xiàng)激增近一倍

書香門地提到的“資金實(shí)力比較雄厚的知名地產(chǎn)企業(yè)”之一正是恒大地產(chǎn)。事實(shí)上,查詢招股書發(fā)現(xiàn),書香門地2020年應(yīng)收款項(xiàng)大幅增加,主要來源就是恒大地產(chǎn)的商業(yè)承兌匯票。

書香門地招股書還顯示:“2018年、2019年和2020年各期末,公司應(yīng)收款項(xiàng)金額較大,其中應(yīng)收票據(jù)、應(yīng)收賬款及合同資產(chǎn)賬面價(jià)值合計(jì)金額分別為19744.61萬元、26249.22萬元和51273.63萬元,占各期末總資產(chǎn)的比例分別為26.18%、33.25%和41.27%,金額及占比均呈逐年上升態(tài)勢。”

記者梳理發(fā)現(xiàn),書香門地2020年末的應(yīng)收賬款賬面余額為32822.70萬元、賬面價(jià)值為30164.15萬元,應(yīng)收票據(jù)賬面余額為18456.47萬元、賬面凈值為17429.43萬元,合同資產(chǎn)賬面余額為4278.73萬元、賬面價(jià)值為3680.05萬元。

其中,2018-2020年各期末,書香門地對恒大地產(chǎn)的應(yīng)收票據(jù)、應(yīng)收賬款及合同資產(chǎn)合計(jì)余額分別為4512.60萬元、4776.67萬元和20135.45萬元。IPO申報(bào)前一年即2020年,公司對恒大地產(chǎn)的應(yīng)收款項(xiàng)規(guī)模急劇擴(kuò)張數(shù)倍。近三年,恒大地產(chǎn)一直躋身書香門地前兩大客戶(見圖四)。

圖四:書香門地招股書前五大客戶的具體銷售金額及占比

值得注意的是,書香門地招股書顯示,2020年底的前五大應(yīng)收賬款客戶中,排名第二的恒大地產(chǎn)的期末余額為3631.93萬元,這意味著,公司對恒大地產(chǎn)的當(dāng)期應(yīng)收票據(jù)及合同資產(chǎn)的余額達(dá)到17503.52萬元,即便2020年底公司全部合同資產(chǎn)余額4278.73萬元來自恒大地產(chǎn),那么公司對恒大地產(chǎn)的應(yīng)收票據(jù)余額也將達(dá)到1.32億元以上,已經(jīng)相當(dāng)于公司同期應(yīng)收票據(jù)余額18456.47萬元的70%以上,恒大地產(chǎn)應(yīng)是公司應(yīng)收票據(jù)的絕對第一大客戶。而書香門地招股書中并未與應(yīng)收賬款一樣,列出公司的應(yīng)收票據(jù)前五大客戶。

此外,明鏡財(cái)經(jīng)工作室記者注意到,與A股同行業(yè)上市公司對比發(fā)現(xiàn),書香門地集團(tuán)股份有限公司應(yīng)收賬款壞賬準(zhǔn)備計(jì)提比例除“1年以內(nèi)”,其余均低于同行業(yè)上市公司平均值(見圖五),其中,尤其是“3-4年”應(yīng)收賬款壞賬準(zhǔn)備計(jì)提比例,德爾未來、菲林格爾均為100%計(jì)提,而公司僅50%計(jì)提。

圖五:書香門地招股書應(yīng)收賬款壞賬準(zhǔn)備計(jì)提比例與A股同行對比

今年來,已有多家上市公司發(fā)布公告提示與恒大相關(guān)商業(yè)承兌匯票帶來的應(yīng)收款項(xiàng)回收風(fēng)險(xiǎn)。近日,中誠信國際將恒大地產(chǎn)主體及相關(guān)債項(xiàng)下調(diào)至BB,繼續(xù)列入可能降級的觀察名單,認(rèn)為其繼續(xù)履行財(cái)務(wù)責(zé)任的可能性較低,其債務(wù)本息的償還存在很大不確定性。

恰逢IPO關(guān)鍵時(shí)刻,恒大地產(chǎn)流動性危機(jī)對書香門地IPO有怎樣的影響?書香門地與恒大地產(chǎn)商業(yè)承兌匯票是否會出現(xiàn)到期未能全部兌付的情況?是否會對公司持續(xù)經(jīng)營能力產(chǎn)生重大不利影響?IPO申報(bào)前一年,公司對恒大地產(chǎn)的應(yīng)收款項(xiàng)激增的原因是什么?應(yīng)收款項(xiàng)金額增長率高于營業(yè)收入增長率的原因及合理性是什么?公司與主要類型客戶合同中約定的信用政策、結(jié)算方式和結(jié)算周期是否發(fā)生變化,是否存在放寬信用期刺激收入的情形?在申請首次公開發(fā)行股票過程中,是否存在提前確認(rèn)工程收入的問題?就上述疑問,《大眾證券報(bào)》明鏡財(cái)經(jīng)工作室記者此前致電并通過郵件致函書香門地,截至發(fā)稿時(shí)未收到回復(fù)。記者 程述

- 免責(zé)聲明:本文內(nèi)容與數(shù)據(jù)僅供參考,不構(gòu)成投資建議。據(jù)此操作,風(fēng)險(xiǎn)自擔(dān)。

- 版權(quán)聲明:凡文章來源為“大眾證券報(bào)”的稿件,均為大眾證券報(bào)獨(dú)家版權(quán)所有,未經(jīng)許可不得轉(zhuǎn)載或鏡像;授權(quán)轉(zhuǎn)載必須注明來源為“大眾證券報(bào)”。

- 廣告/合作熱線:025-86256149

- 舉報(bào)/服務(wù)熱線:025-86256144