首只“創業板人工智能ETF”上市滿月: 日均億元成交、資金大舉加倉、“光速”納入兩融標的

人工智能越來越有成為市場主線的勢頭。

進入2025年,CPO(光模塊)、高速銅連接、PCB(印制電路板)等AI產業鏈細分方向,接連成為市場熱點。從“人工智能+”重磅政策的指引,到豆包、星火等AI大模型超級應用的裂變式傳播,AI大時代狂奔而至。中信證券展望2025年時表示,科技產業的投資主線將繼續圍繞AI展開。

近期,國內首只、也是目前唯一一只跟蹤創業板人工智能指數的ETF——創業板人工智能ETF華寶(159363)因在資產規模、流動性和持有人數量等方面的“全優”表現,備受市場關注。創業板人工智能ETF華寶(159363)于2024年12月16日在深交所上市,在上市尚不足一個月時即被納入兩融標的,實屬“光速”。

作為一只上市剛剛滿月的新品ETF,創業板人工智能ETF華寶(159363)有此成績,與所跟蹤的指數密切相關。與其他AI主題指數相比,創業板人工智能指數有著明顯的差異化定位,該指數覆蓋了人工智能從設備、數據、算力到應用端的上中下游產業鏈,重倉國內具備最強競爭力的光通信板塊,能更高效、全面地捕捉AI主題行情。

交投高度活躍:日均成交超1億元,換手率超20%

據滬深證券交易所數據統計,創業板人工智能ETF華寶(159363)自2024年12月16日上市以來截至2025年1月15日,日均成交額超過1.2億元,在全市場所有AI主題ETF中高居第二;日均換手率超20%,在全市場同類ETF中高居第一,同期中證人工智能指數等其他場內掛鉤ETF平均換手率約為6%。高成交額和換手率通常反映出市場對該ETF的認可程度較高,投資者對其投資價值和未來表現有較好的預期,愿意積極參與交易。

資金頻繁加碼:近20日吸金超過1.9億元

資金對AI賽道的關注度持續升溫,呈現出頻繁加倉的態勢。據滬深證券交易所數據統計,截至2025.1.19,在過去20個交易日中,創業板人工智能ETF華寶(159363)有13個交易日獲得資金加倉,累計吸金金額超過1.9億元。

資金的持續涌入,不僅為AI賽道注入了強大的動力,也進一步推動了相關企業的估值提升和業務拓展,有望加速AI技術在各個領域的應用落地,為整個行業的發展注入新的活力。

“光”速升級:納入融資融券標的

據深交所1月10日公布的最新名單,創業板人工智能ETF華寶(159363)被正式納入融資融券標的。在上市尚不滿一個月的時間內,便迅速躋身兩融標的名單,凸顯其在資產規模、持有人數量和流動性方面的亮眼表現,更意味著該ETF產品已滿足市場對高標準資產的要求。

于投資者而言,對納入兩融標的的ETF可以采取更靈活的操作和更豐富的投資策略;對于ETF本身來說,在兩融資金的帶動下,有望進一步提升規模和流動性,形成良性循環。

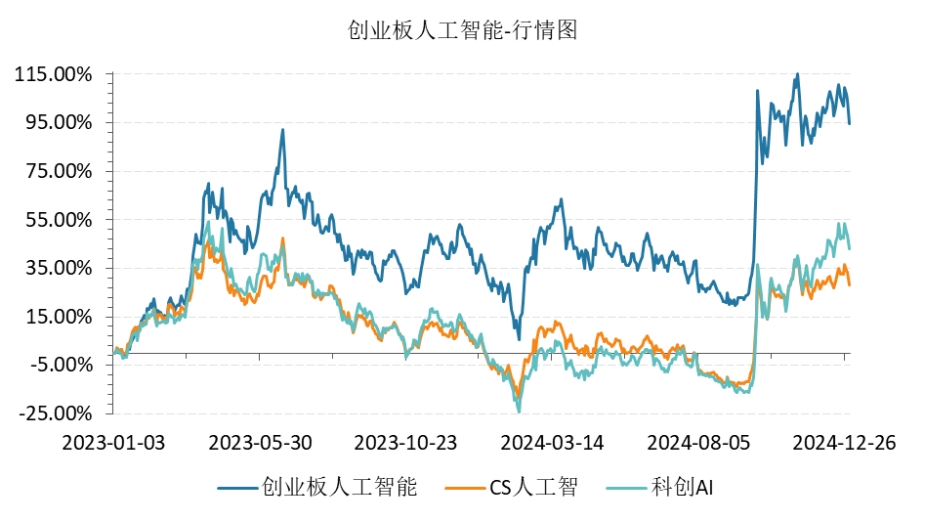

指數業績更優:過去兩年翻倍增長

作為A股2025年最主要投資方向之一,人工智能有望繼續成為市場主線,引領年度行情。對比同類AI主題指數,創業板人工智能指數的中長期業績更優。據Wind數據統計,截至2024年12月31日,創業板人工智能指數自2023年以來累計漲幅超過104%,大幅跑贏同類主題指數。

創業板人工智能VS科創AI:同樣的20CM,不同的全面性

AI大模型的迅速崛起帶來了巨大的AI算力需求,放眼海內外,眾多為AI“造輪子”的芯片產業鏈公司,公司市值大幅提升甚至暴漲。資金集中的price-in,從估值層面看,目前一些芯片產業鏈相關公司或已不便宜,若后續營收、利潤增長無法匹配市場預期,股價或存一定的回調壓力。此外,伴隨著越來越多的AI應用持續融入每一個人的工作、生活,資本市場對AI應用的關注,將成為2025年AI領域的一大特征。

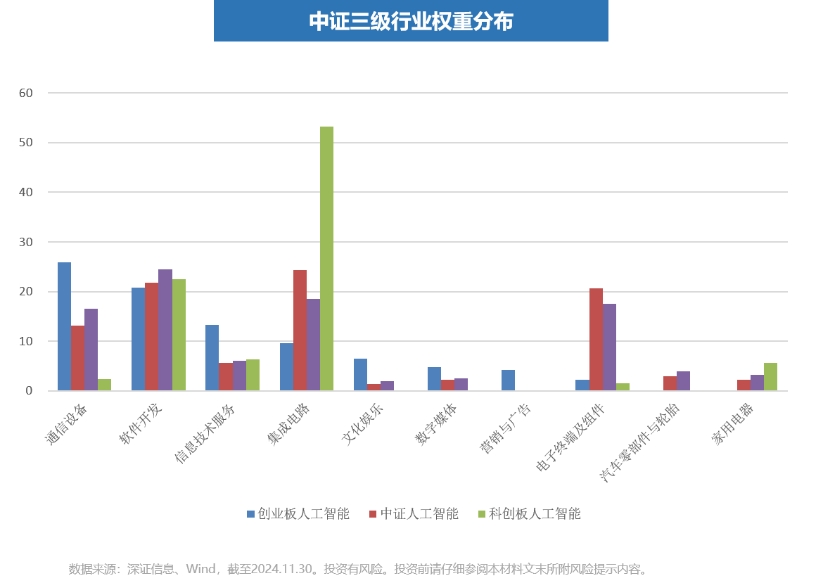

因科創板的獨特定位,大量芯片產業鏈企業在科創板上市,科創板的含“芯”量較高。研究科創AI指數發現,其在芯片板塊上有著壓倒性的配置權重。截至2024.11.30,科創AI指數超50%的倉位配置于集成電路行業。相較之下,創業板人工智能指數的行業分布相對均衡,也就是說,芯片板塊的行情冷暖對科創AI指數表現的影響,要遠大于創業人工智能指數。

相比之下,創業板人工智能指數實現AI產業龍頭全覆蓋:硬件 + 軟件 + 應用。指數重倉AI硬件(占比37.18%,主要是光模塊龍頭),同時兼顧AI軟件(占比32.52%)、AI應用(占比30.32%),能更高效、全面地捕捉AI主題行情。(時間截至2024.11.30)

目前,創業板人工智能華寶(159363)是全市場唯一一只跟蹤創業板人工智能指數的ETF,具有市場稀缺性。 曉薇

注:“國內首只”是指首只跟蹤創業板人工智能指數的ETF。

數據來源:滬深交易所、Wind。創業板人工智能ETF華寶上市日期為2024年12月16日,在統計區間內(2024年12月16日至2025年1月15日 ),全市場AI投資相關指數為中證人工智能主題指數、中證人工智能產業指數,其場內掛鉤產品共四只,加上創業板人工智能ETF華寶共有五只(剔除2025年后上市的科創AI主題類ETF)。

風險提示:創業板人工智能ETF華寶被動跟蹤創業板人工智能指數,該指數基日為2018年12月28日,發布日期為2024年7月11日。創業板人工智能指數2020-2024年年度漲跌幅分別為:20.1%、17.57%、-34.52%、47.83%、38.44%,指數成份股構成根據該指數編制規則適時調整,其回測歷史業績不預示指數未來表現。該基金由華寶基金發行與管理,代銷機構不承擔產品的投資、兌付和風險管理責任。投資人應當認真閱讀《基金合同》、《招募說明書》、《基金產品資料概要》等基金法律文件,了解基金的風險收益特征,選擇與自身風險承受能力相適應的產品。基金管理人評估的創業板人工智能ETF華寶風險等級為R4-中高風險,適宜積極型(C4)及以上的投資者,適當性匹配意見請以銷售機構為準。銷售機構(包括基金管理人直銷機構和其他銷售機構)根據相關法律法規對該基金進行風險評價,投資者應及時關注銷售機構出具的適當性意見,并以其匹配結果為準,各銷售機構關于適當性的意見不必然一致,且基金銷售機構所出具的基金產品風險等級評價結果不得低于基金管理人作出的風險等級評價結果。基金合同中關于基金風險收益特征與基金風險等級因考慮因素不同而存在差異。投資者應了解基金的風險收益情況,結合自身投資目的、期限、投資經驗及風險承受能力謹慎選擇基金產品并自行承擔風險。中國證監會對該基金的注冊,并不表明其對該基金的投資價值、市場前景和收益做出實質性判斷或保證。該基金的過往業績及其凈值高低并不預示其未來業績表現,基金管理人管理的其他基金的業績并不構成對該基金業績表現的保證。基金有風險,投資須謹慎。

- 免責聲明:本文內容與數據僅供參考,不構成投資建議。據此操作,風險自擔。

- 版權聲明:凡文章來源為“大眾證券報”的稿件,均為大眾證券報獨家版權所有,未經許可不得轉載或鏡像;授權轉載必須注明來源為“大眾證券報”。

- 廣告/合作熱線:025-86256149

- 舉報/服務熱線:025-86256144