增長乏力的盛時股份欲13億元開店擴張 子公司曾卷入侵權明星糾紛

盛時鐘表集團股份有限公司(以下簡稱“盛時股份”)擬沖擊主板上市,近期已更新招股書。盛時股份此次計劃募資25.07億元,用于終端零售網絡建設及升級項目、維修業(yè)務體系升級項目及補充流動資金。

《大眾證券報》明鏡財經工作室發(fā)現,盛時股份近年來業(yè)績增長乏力,剔除政府補助影響后,盛時股份利潤總額一直維持在7億多元,公司甚至一度出現增收不增利的情況。在此背景下,盛時股份此次核心募投項目之一是投入13億元新增實體門店71家,更新改造現有實體門店103家,以此測算,平均每家門店開店投入超一千萬元。另外,盛時股份旗下網絡公司曾遭明星井柏然起訴。

業(yè)績增長乏力

作為國內領先的腕表全渠道流通服務商,盛時股份主要從事中高端腕表零售、批發(fā)業(yè)務,提供腕表售后服務及周邊產品。公司獲得授權經營的中高端腕表品牌超過40個,涵蓋了諸多知名腕表品牌。公司在招股書中表示,每年銷售的腕表數量超過160萬只,擁有200多萬注冊會員。

近年來,盛時股份營業(yè)收入持續(xù)增長,2018年至2020年營收分別為91.10億元、95.21億元、103.79億元。然而,凈利潤并未實現相應的增長,2020年甚至出現增收不增利的尷尬局面。2018年至2020年,盛時股份凈利潤分別為5.01億元、5.95億元、5.36億元(見圖一),2019年、2020年凈利增幅分別為19%、-10%。同期利潤總額依次為7.78億元、8.94億元、7.73億元。

圖一:盛時股份招股書合并利潤表主要財務數據

整體來看,公司腕表銷售的收入增長并不快。盛時股份經營的產品或服務主要包括腕表類產品、腕表維修服務、飾品銷售等,其中腕表銷售占比達97%以上,是最重要的收入來源。公司報告期內腕表銷售收入由2018年的884478.36萬元增長到2020年的955986.19萬元,年均復合增長率為3.96%。

另外,盛時股份批發(fā)業(yè)務規(guī)模出現下降。批發(fā)業(yè)務收入由2018年的326149.94萬元下降到2020年的240670.24萬元,2021年1-6月為131378.64萬元。公司批發(fā)業(yè)務收入占主營業(yè)務收入的比重已從2018年的36.02%下降到2021年1-6月的22.16%。

盛時股份表示,批發(fā)業(yè)務收入下降一方面是因為疫情影響,另一方面,發(fā)行人批發(fā)業(yè)務涉及的腕表品牌大多屬于中檔品牌,隨著消費者購買力的提升,對中檔腕表的消費需求下降。如果發(fā)行人不能及時根據消費者偏好變化調整經營策略,優(yōu)化品牌矩陣,提升渠道周轉效率,不排除未來發(fā)行人腕表批發(fā)收入進一步下降的可能。

與此同時,盛時股份應收賬款持續(xù)增加。2018年末、2019年末、2020年末和2021年6月末,盛時股份應收賬款余額分別為110938.96萬元、125503.69萬元、118196.64萬元和125292.12萬元,占資產總額的比重分別為15.62%、16.36%、14.42%和13.52%。

值得關注的是,盛時股份還獲得了不菲的政府補助,2018年、2019年、2020年和2021年1-6月,盛時股份政府補助金額分別為7113.17萬元、10499.10萬元、2631.28萬元和5926.23萬元,全部為與收益相關的政府補助,分別占當年利潤總額的9.14%、11.74%、3.40%和9.02%。剔除政府補助影響后,盛時股份利潤總額一直維持在7億多元。

募資13億元計劃開店71家

在腕表銷售收入增長并不快的背景下,盛時股份計劃繼續(xù)擴張門店。募投項目方面,此次IPO,盛時股份擬募資25.07億元,其中13.31億元用于核心募投項目“終端零售網絡建設及升級項目”,其余的1.76億元和10億元分別用于“維修業(yè)務體系升級項目”和補充流動資金。

作為此次核心募投項目,“終端零售網絡建設及升級項目”的建設內容為新增實體門店71家,更新改造現有實體門店103家,建設周期為36個月。具體來看,項目投資預算133072.60萬元,包括門店裝修24246.00萬元、設備投資138.60萬元以及首次鋪貨投入108688.00萬元(進度詳見圖二)。按照上述數據估算,此次核心募投項目平均每家門店開店投入超一千萬元。

圖二:盛時股份招股書項目投資使用計劃列表

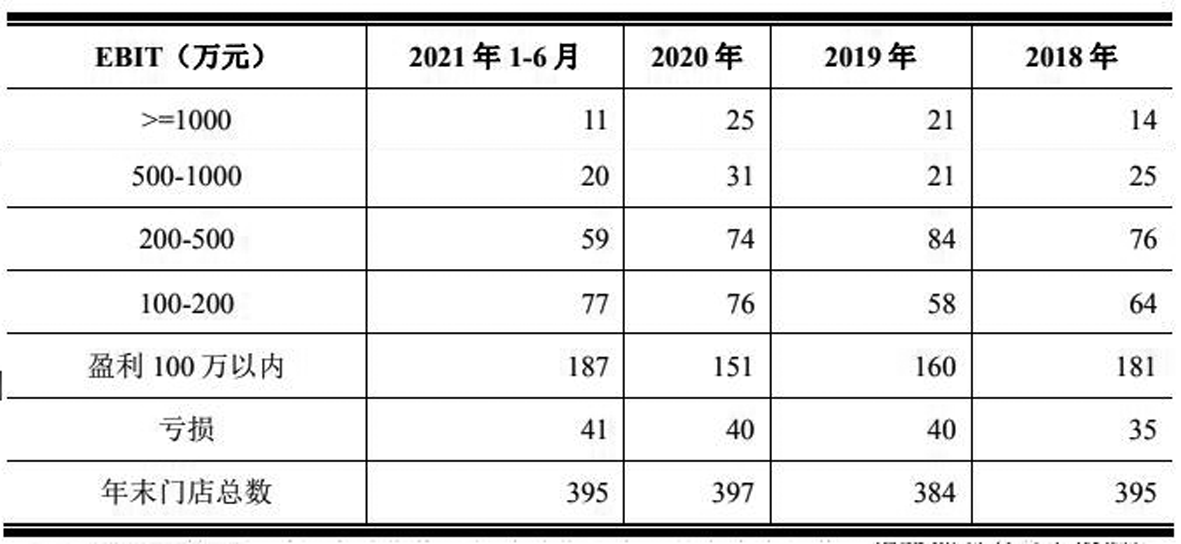

招股書顯示,截至2021年6月末,公司的實體門店數量為395家,其中公司使用第三方場地的實體門店數量為390家。從2018年至2021年上半年各期末存續(xù)門店按照經營利潤(EBIT)分布情況來看,經營利潤超1000萬元的公司依次為14家、21家、25家和11家;盈利100萬元以內的公司依次為181家、160家、151家和187家;虧損門店依次為35家、40家、40家和41家(見圖三)。

圖三:盛時股份各期末存續(xù)門店按照經營利潤(EBIT)的分布情況

根據銷售產品的類型以及品牌數量不同,公司的實體門店可以分為三類:綜合店、專賣店、奧萊店。報告期內,綜合店由320家持續(xù)減少至291家,奧萊門店持續(xù)增加,由7家增加至21家,各期末存續(xù)的虧損門店中奧萊門店也在增加,由7家增至12家。不過,對于平效、單店營收具體情況,盛時股份在招股書中并未披露。

值得一提的是,盛時股份存貨近年來持續(xù)增加且占比較高,2018年末、2019年末、2020年末和2021年6月末,公司存貨金額分別為404099.01萬元、412320.16萬元、468265.98萬元和486179.03萬元,占各報告期末總資產的比重分別為56.88%、53.76%、57.11%和52.46%。

對于該項目經濟效益,盛時股份表示:“本項目建設期3年,預測期8年。經測算,本項目預計穩(wěn)定增長后每年新增營業(yè)收入135890萬元,項目稅后內部回報率為12.17%,稅后投資回收期為5.12年(含3年建設期)。”

不過,盛時股份在招股書中并未提及新建門店的具體地址,“依托現有市場布局和未來發(fā)展戰(zhàn)略規(guī)劃,根據各地區(qū)經濟發(fā)展狀況,在全國范圍內選擇性新建71家腕表銷售中高端門店,通過深度挖掘已有市場潛力,提高中高端門店比例,優(yōu)化門店結構布局,為消費者提供更加優(yōu)質的腕表銷售服務。”

對于具體實施計劃和進度安排,盛時股份表示:“項目將利用發(fā)行人成熟的門店開拓經驗和先進的信息化零售網絡管理模式,在銷售重點地區(qū)和具有發(fā)展?jié)摿Φ氖袌隹瞻讌^(qū)域以租賃或聯(lián)營的方式開設新的實體門店,并通過配備綜合管理及調度系統(tǒng)、接入總部運營管理中心、對接線上零售渠道,將新建門店納入發(fā)行人全渠道營銷網絡。本次項目建設同時,相應地區(qū)的維修服務網絡也將進一步建設完善,為項目提供相應的售后服務保障。”

盛時股份在招股書中也提示了上述募投項目的市場風險:“預計投入133072.60萬元用于終端零售網絡建設及升級項目,該項目實施后,發(fā)行人將通過在全國范圍內新增71家中高端實體門店,并通過增加原有的優(yōu)勢門店的店鋪面積、新增銷售品牌,以進一步完善營銷網絡和渠道,增加終端盈利來源。發(fā)行人雖然已充分考慮市場潛力、自身品牌地位及管理能力等因素,但若市場環(huán)境發(fā)生重大變化,將影響發(fā)行人新增及升級門店的銷售量及銷售額,從而對發(fā)行人經營業(yè)績產生不利影響。”

子公司曾遭明星起訴

值得一提的是,盛時股份子公司曾遭明星起訴。記者查詢企查查發(fā)現,盛時股份子公司上海聚魚網絡科技有限公司(以下簡稱“上海聚魚”)存在網絡侵權責任糾紛,該案件原告正是明星井柏然(見圖四)。企查查顯示,最新案件進程為一審狀態(tài),但未公開相關文書,不公開原因為“人民法院認為不宜在互聯(lián)網公布的其他情形”。

圖四:盛時股份子公司遭井柏然起訴

招股書顯示,上海聚魚于2015年7月30日成立,注冊資本3000萬元,實收資本2000萬元,注冊地址中國(上海)自由貿易試驗區(qū)德堡路38號1幢樓5層501-58室。業(yè)務定位及未來經營安排主要是負責開拓和運營盛時股份線上零售平臺。

對于上述案件盛時股份招股書未披露,那么上述案件侵權內容是什么,訴訟金額多少?盛時股份營收與凈利潤變化趨勢不一致的原因是什么,如何解決業(yè)績增長乏力的問題?報告期內,公司政府補助波動較大,2019年政府補助金額顯著較大的原因是什么,是否對政府補助存在依賴,政府補助的會計處理是否正確?公司報告期平效、單店營收具體情況如何?“終端零售網絡建設及升級項目”平均每家門店開店投入超一千萬元,在存貨金額已高達486179.03萬元的情況下,募投項目首次鋪貨投入合計108688萬元,該核心募投項目投入必要性、真實性如何?該項目能否在3年內完成,會否在上市后更改募集資金用途,如用于補流?種種疑問縈繞盛時股份。

就上述疑問,《大眾證券報》明鏡財經工作室記者此前致電并通過電郵致函盛時股份,截至發(fā)稿時未收到回復。

記者 程述

- 免責聲明:本文內容與數據僅供參考,不構成投資建議。據此操作,風險自擔。

- 版權聲明:凡文章來源為“大眾證券報”的稿件,均為大眾證券報獨家版權所有,未經許可不得轉載或鏡像;授權轉載必須注明來源為“大眾證券報”。

- 廣告/合作熱線:025-86256149

- 舉報/服務熱線:025-86256144